Agronometrics en Gráficos: Arándanos de Chile y Perú entran en temporada

A medida que la temporada de arándanos del hemisferio norte llega a su fin, el mercado estadounidense da la bienvenida a los arándanos de América del Sur.

Fuente: Portalfruticola.com

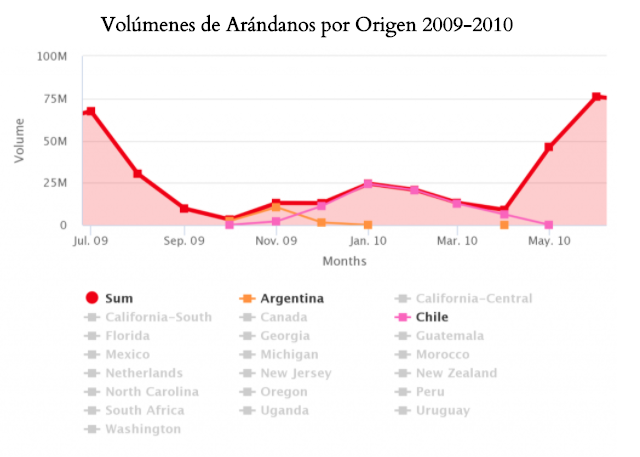

Durante los últimos diez años, gran parte del crecimiento de la categoría provino de los productores del sur, que persiguen estratégicamente precios más altos a los que tradicionalmente han estado disponibles durante la ventana comercial que queda fuera de la cosecha de América del Norte.

Hace diez años, los únicos orígenes significativos en este período eran Chile y Argentina. Con el desarrollo de nuevas variedades que pueden producir frutas atractivas en climas más cálidos, la producción de Perú y México ha llegado al mercado haciendo de los arándanos un producto disponible durante todo el año. Lo anterior ha nivelado el precio para los consumidores que se han animado a consumir más arándanos que en cualquier otro período en la historia humana; trayendo ventas considerablemente más altas a la categoría.

Volúmenes de Arándanos por Origen

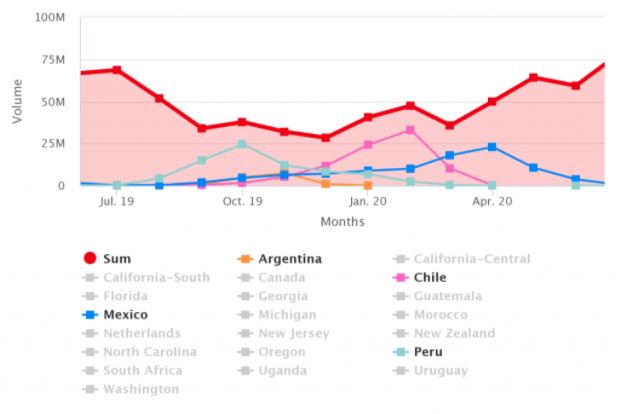

Volúmenes de Arándanos por Origen 2019-2020

(Fuente: USDA Market News via Agronometrics)

Aunque todavía hay espacio para que el hemisferio sur crezca para alcanzar los volúmenes que Estados Unidos ve en el apogeo de su temporada en julio, el costo adicional de producir en el extranjero y la logística para transportar esta frágil fruta está comenzando a aumentar la presión en los márgenes de ganancia; con Argentina ya reduciendo considerablemente las hectáreas y Chile manteniendo sus niveles de producción actuales. La mayor parte del crecimiento ha sido de Perú y México, donde incluso se habla de una desaceleración de las plantaciones.

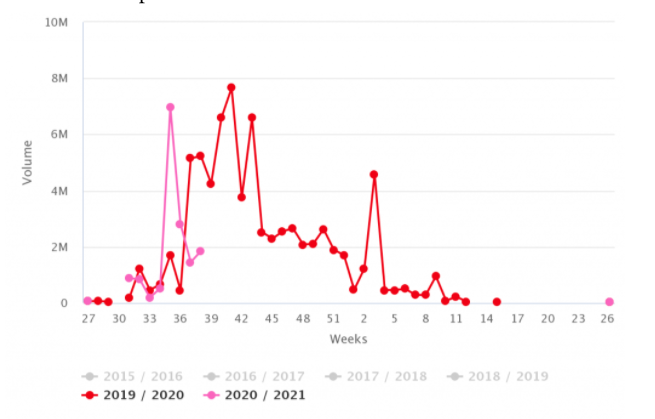

Dicho esto, en regiones de producción más nuevas como Perú, las hectáreas que se sembraron en años anteriores todavía están en línea con un aumento esperado del 40% en la producción este año con respecto al año pasado. Solo la mitad de la producción peruana llegará a EE.UU., donde esperan un aumento del 30% en comparación con el año pasado, según indicó Luis Miguel Vegas en su entrevista con Kasey Cronquist en el episodio 6 del Podcast Business of Blueberries.

Al comienzo de la temporada, los volúmenes de Perú experimentaron un gran salto, solo para caer considerablemente más bajo que los volúmenes del año pasado; lo que sugiere que aún hay más fruta por venir, especialmente si el origen va a llegar con un aumento del 30% interanual.

Importaciones Históricas de Arándanos de Perú

(Fuente: USDA Market News via Agronometrics)

Chile, por otro lado, espera un nivel de producción similar la temporada pasada, según Andres Armstrong en su reciente artículo con PortalFrutícola.com. Con una mayor competencia y márgenes más estrechos en EE.UU., Chile ha estado invirtiendo fuertemente en la diversificación de los destinos a los que se envía su fruta, aunque EE.UU. sigue siendo el mercado más atractivo con el 50% de su producción dirigida a sus costas, la participación ha disminuyó constantemente a lo largo de los años, «13% el año pasado y 9% el año anterior», señaló Armstrong en este artículo.

Desde la semana 40 hasta el final del año, el 80% del volumen en Estados Unidos el año pasado provino de Perú (46%), Chile (19%) y Argentina (14%). Como tal, sumar los volúmenes pronosticados y compararlos con el año pasado puede ofrecer una idea aproximada de cómo se comportará el mercado en los próximos meses.

Para Perú tomaremos sus envíos del año pasado y los incrementaremos en un 30% como lo proyectó la asociación, con Chile sería prudente tener en cuenta la reducción del 10% en los envíos a EE.UU. por la diversificación que hemos visto el último par de años; utilizando esta cifra para reducir nuestras exportaciones esperadas en la misma cantidad. Una parte importante del mercado en esta época del año es también Argentina, que se espera tenga una cosecha similar a la del año pasado.

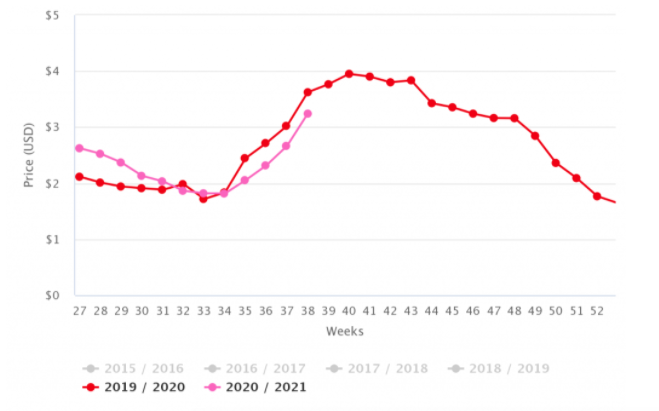

El resultado final es un aumento combinado del volumen de estos tres orígenes del 15% en el mercado estadounidense durante las próximas 12 semanas. Este nivel de crecimiento es un poco más alto que el crecimiento promedio en las ventas minoristas que se calculó en el Informe sobre el estado de la industria de IBO de 2019 para este período de tiempo, lo que significa que los precios deben permanecer en línea o un poco por debajo de los niveles que vimos la última vez.

Precios Históricos de Arándanos

(Fuente: USDA Market News via Agronometrics)